297 月2025

最新消息及报道 / 越南简报

评论: 没有评论.

市场展望

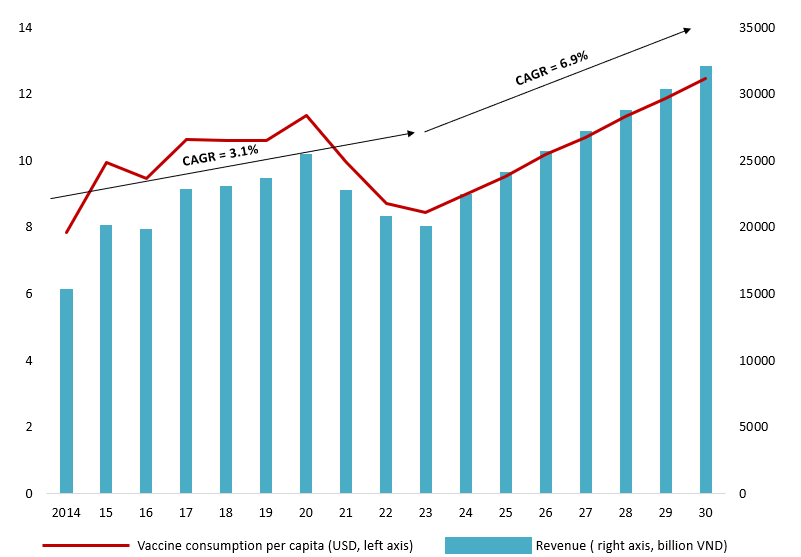

2014年至2023年,受可支配收入增长和人口稳步增长的推动,越南疫苗市场收入以3.1%的复合年增长率(CAGR)增长[1]。然而,在过去三年中,由于2021年和2022年新冠疫情的影响(疫情限制了人员流动和疫苗接种活动),以及2023年疫苗供应短缺,越南疫苗市场收入有所下降。

展望未来,VDSC 预测疫苗市场将加速增长,预计在 2024 年至 2030 年期间的复合年增长率将达到 6.9% [1]。预计人均疫苗支出将继续呈上升趋势,到 2030 年将达到每人 12 美元左右。这一增长主要得益于可支配收入的增加以及公众对健康和疾病预防意识的持续提升。

Vietnam’s Vaccine Revenue and Consumption, prediction for 2030

来源: DNS服务器

私人免疫连锁机构的兴起

越南的免疫系统由两个平行且互补的支柱组成:一个是确保广泛获得基本疫苗的公共资助计划,另一个是不断发展的私人网络,为有支付能力的人提供更多选择和更优质的服务。

公共免疫接种系统(EPI)与私人疫苗接种服务的比较

| 扩大免疫规划(EPI) | 私人免疫接种服务 | |

| 负责部门 | · 卫生部

· 预防医学中心 |

· 民营企业

· 私立医院 |

| 成本 | · 自由的

· (政府资助) |

· 费用取决于疫苗和供应商 |

| 疫苗组合 | · 有限的

· (约10-12种基础疫苗) |

· 种类多样,包括新型疫苗和联合疫苗 |

| 目标 | · 10岁以下儿童

· 孕妇 |

· 所有年龄段 |

| 服务质量和设施 | · 基本设施

· 通常在当地卫生站 |

· 现代的

· 诊所设备齐全,提供客户服务和便利设施 |

| 疫苗供应 | · 采购和招标过程中偶尔出现的短缺 | · 通过对冷链基础设施的投资,实现稳定、管理良好的供应 |

| 调度灵活性 | · 保健所规定的固定时间 | · 灵活,可根据个人需求预订 |

来源:B&Company 编译

私营部门的新兴参与者

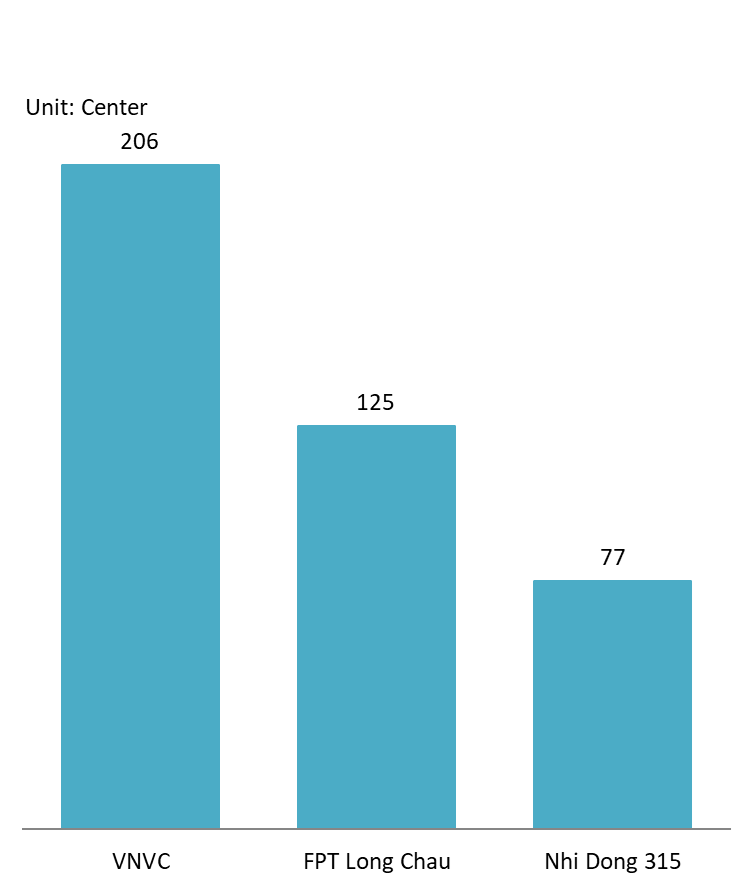

在过去的5至7年中,私营疫苗供应商通过解决公共体系的局限性(例如漫长的等待时间、过度拥挤以及疫苗短缺),在越南疫苗接种市场取得了显著进展。它们还满足了日益增长的成人和非基础免疫(例如HPV和季节性流感)疫苗的需求。该市场正在演变为集团寡头垄断,大型连锁机构之间的激烈竞争推动了服务质量的提升和消费者选择的扩大。

Top 3 Private Providers – Number of Centers

来源: DNS服务器

越南国家电力公司 – 全方位服务疫苗接种员

VNVC 目前占据越南私人疫苗接种市场的主导地位,市场份额约为 46%。该公司运营着越南最大的疫苗接种网络,在 34 个省市设有 206 个中心。在 Eco Pharma 和 Tam Anh 综合医院的支持下,VNVC 受益于强大的医疗保健生态系统,使其能够快速扩张,同时保持服务质量并赢得消费者的信任。

FPT龙洲 – 快速崛起的挑战者

尽管预计到2024年,FPT Long Châu的市场份额仅为6%左右,但其增长速度惊人。该公司已将其疫苗接种网络扩展至125个中心,并计划在不久的将来达到150个。凭借其在Long Châu的广泛药房连锁,该品牌创造了强大的客户协同效应,并通过提供比主要竞争对手低2-7%的疫苗价格,从而占据了竞争优势。

和平315 – 利基专家

Nhi Đồng 315 专注于更专业的领域,主要服务于胡志明市及周边省份。虽然其市场份额仍然很小且尚未公布,但该连锁机构通过将儿科诊所与疫苗接种服务整合在一起,从而脱颖而出。这种“一站式”模式吸引了那些希望在一个地方获得便捷、以儿童为中心的医疗保健解决方案的家长。

从报道到商业机会

儿童以外的未满足疫苗接种需求

虽然越南扩大免疫规划 (EPI) 已在儿童中实现了超过 95% 的覆盖率,但其他年龄段人群(包括青少年、成年人和老年人)仍然得不到充分服务。HPV、肺炎球菌、带状疱疹和季节性流感等高价值疫苗的覆盖率仍然低于 5% [2]。例如,越南女孩的 HPV 疫苗接种率仍然低于 12%,而马来西亚由于完善的学校免疫计划,疫苗接种率已超过 80% [2]。这些差距凸显出一个巨大的尚未开发的市场,尤其是在公众对非传染性疾病的认识不断提高的情况下。扩大成人和老年人免疫服务可以释放一个庞大的、服务不足的市场,并显著提高私营医疗机构的利润率。

城市中产阶级推动优质疫苗接种服务需求

胡志明市和河内等城市的收入增长和城市化进程正在加速从基础免疫接种向高端免疫接种体验的转变。如今,城市消费者期望获得便捷的接种服务、数字化整合以及更广泛的疫苗选择。在线预约、电子疫苗接种记录和疫苗套餐等功能正变得至关重要。越南国家疫苗接种中心 (VNVC) 成功利用了这一趋势,推出了针对成人的疫苗套餐;而越南龙洲疫苗 (FPT Long Châu) 则利用其广泛的药房网络,覆盖二线城市的成年人——这些城市的公共疫苗接种选择有限,价格至关重要。 [5]. 在城市地区为成年人和家庭建立现代化的疫苗接种中心,为留住客户和增加收入提供了强大的潜力。

结论

终身免疫模式不仅弥补了越南现行免疫体系的服务缺口,还为从城市成年人到医疗机构和二线市场的多个细分市场带来了极具吸引力的商机。早期投资于供应链能力、服务创新和精准细分战略的私营企业有望引领下一波市场增长。

[1] DNSE,《越南三大疫苗接种中心的现金创收能力比较》使用权>

[2] 毕马威会计师事务所,《越南生命历程免疫》使用权>

[3] 联合国儿童基金会数据使用权>

[4] CafeF,越南$20亿疫苗市场的竞争格局使用权>

*如果您想引用本文中的任何信息,请注明来源以及原始文章的链接,以尊重版权。

| B&Company

自 2008 年以来,日本第一家专门从事越南市场研究的公司。我们提供广泛的服务,包括行业报告、行业访谈、消费者调查、商业配对。此外,我们最近还开发了一个包含越南 900,000 多家公司的数据库,可用于搜索合作伙伴和分析市场。 如果您有任何疑问,请随时与我们联系。 信息@b-company.jp + (84) 28 3910 3913 |