2025年10月20日

最新ニュースとレポート / ベトナムブリーフィング

コメント: コメントはまだありません.

活発な消費者需要、急速な都市化、そしてeコマースと組み合わせた近代的な小売モデルの魅力により、日本の小売業者はベトナムで急速に事業を拡大しています。「日本品質」という強みは、日本の小売業者が容易に信頼を獲得するのに役立っており、ベトナムの消費者は、洗練されたデザインと手頃な価格の店舗体験、サービス、そして商品への関心を高めています。

ベトナムと日本の小売市場の概要

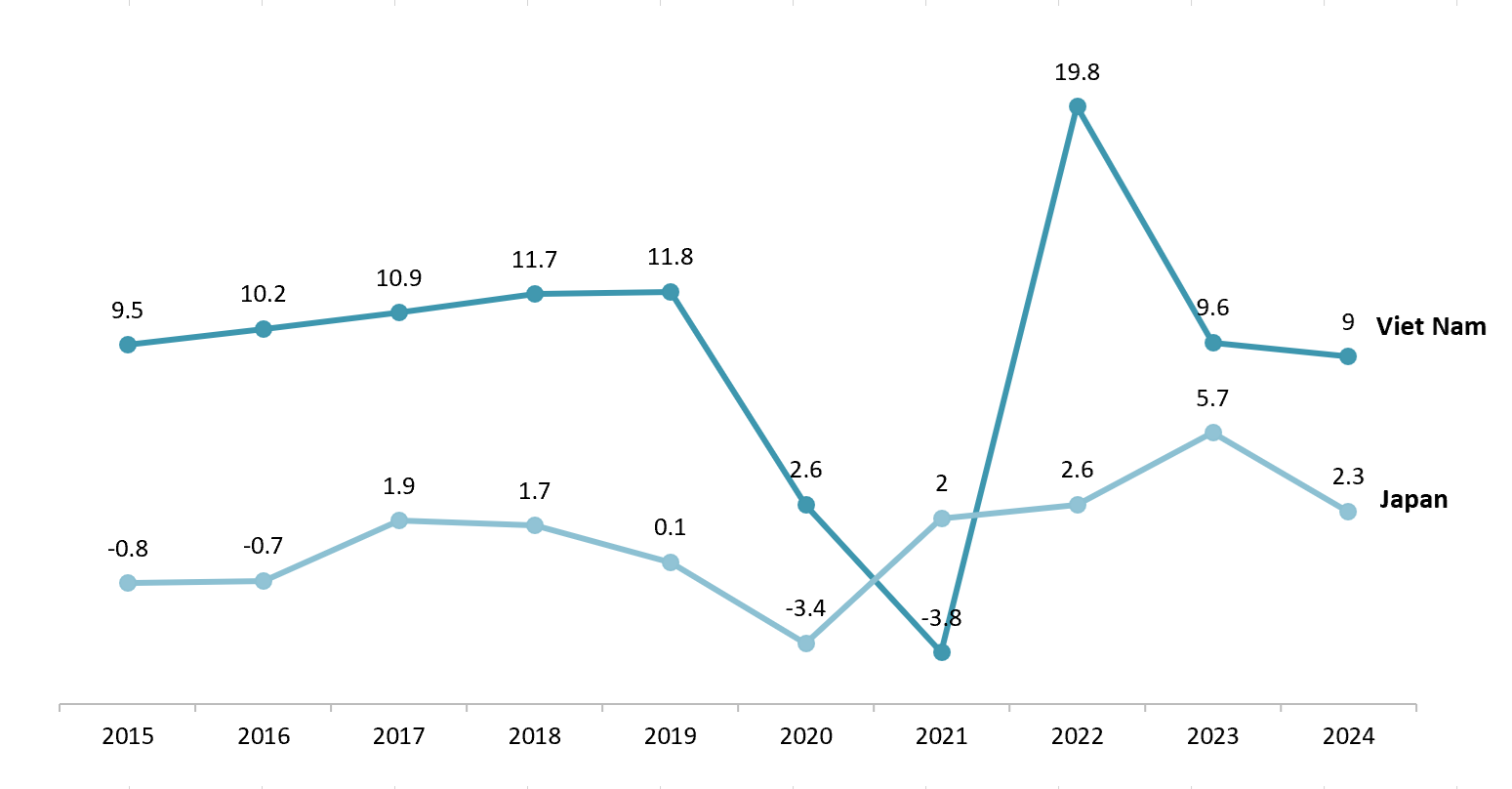

パンデミック後の日本の名目小売業の伸びは、「回復後、鈍化する」という軌道を描いている。2022年:+2.6%、2023年:+5.7%、2024年:+2.3%。これは、2023年に購買力が回復し、その後、価格環境と実質所得が消費に圧力をかけることで2024年に減速することを反映している。[1]一方、ベトナムの商品・サービスの小売売上高は急速かつ着実に成長しており、2022年は+19.8%、2023年は+9.6%、2024年は+9.0%となっています。これは、新型コロナウイルス感染症後の国内需要の回復、サービス型観光の再開、そして近代的な小売チャネルの拡大により、高成長の連鎖となっています。[2]中長期的には、多くの情報源がベトナムの小売市場が2030年まで着実に拡大し続けると予測しています。モルドール・インテリジェンスによると、市場規模は2025年に1628億7000万米ドル、2030年には2091億9000万米ドルに達し、2025年から2030年の期間に年平均成長率(CAGR)は5兆131億3000万米ドルに達すると予想されています。[3].

Nominal retail sales growth of goods and services in Vietnam and Japan

出典:ベトナム統計総局および フォーカス・エコノミクス

さらに、ベトナムの小売チャネル構造は変化しています。2020年から2024年までの分析によると、従来型チャネルの割合は73%から61%に減少しましたが、「近代的小売チャネル」は22%から29%に、eコマースは5%から10%に増加しました。これにより、チェーン展開やポートフォリオの最適化を行う能力を持つ小売業者にとって、大きな余地が生まれています。[4].

立地面では、ハノイとホーチミン市が依然として「牽引役」となっているものの、バクニン省、フンイエン省、ハイフォン省、ビンズオン省、ドンナイ省、ロンアン省といった衛星産業省は、労働人口、商業用地の資金、そして新たなショッピングセンターインフラのおかげで台頭している。イオンが2030年までに店舗展開を拡大する計画は、「地方進出」のトレンドを明確に示している。[5].

ベトナムにおける日系小売業者の市場動向

ベトナムにおけるモダントレードの成熟に伴い、日本の小売業者は存在感を高めています。以下のトレンドは、業態の多様化、「日本品質」のポジショニング、美容・健康へのカテゴリーシフト、そしてO2O統合の加速を通じて、日本の小売業者がどのように事業を拡大しているかを示しています。

– 多様な店舗モデルの拡大日本の小売業者は、様々な業態の新規販売拠点の開設を加速させている。イオンは、郊外型ショッピングモールと都心部の小規模スーパーマーケットの両方で市場拡大を推進している。[6].

– ブランドポジショニングと日本スタイルの体験: 日本の小売業者は、品質とサービスにおいて他に類を見ない日本体験を提供することに重点を置いています。日本のチェーン店で販売される商品は、その優れた品質と厳格な管理プロセスで高く評価されており、これが長年にわたりベトナムの人々が日本製品を信頼する理由となっています。[7].

– 優先製品カテゴリーの変更: かつて日本のチェーン店は主に家庭用品や食品で有名でしたが、近年では化粧品・ヘルスケアグループが力強く成長しています。マツモトキヨシ(日本の大手医薬品・化粧品チェーン)はベトナムで継続的に事業を拡大しており、ベトナム人が日本の化粧品や機能性食品をますます好んでいることを示しています。[8].

– O2Oのトレンドと電子商取引の役割: 2023年から2025年にかけて、日本の小売業者はオンライン・ツー・オフライン(O2O)モデルを積極的に展開するでしょう。多くの日本企業が、自社製品をeコマースプラットフォームに展開したり、独自の販売ウェブサイトを開設したりしています。例えば、イオンベトナムは、電話、イオンeショップのウェブサイト、宅配といったマルチチャネルサービスと会員プログラムを統合したサービスを展開しています。[9].

Matsumoto Kiyoshi Vietnam Store

出典:Vconnex バオダントリ

主要 ベトナムの日本の小売業者

ベトナムの小売市場には現在、ショッピングモールやスーパーマーケットからコンビニエンスストア、ファッション・ライフスタイル、家電、医薬品小売チェーンまで、様々な典型的な企業が存在します。事業形態は子会社から合弁会社まで多岐にわたります。地理的には依然としてハノイ・ホーチミン市が中心ですが、適切なビジネスモデルを構築することで、ブランドは産業集積地への進出準備を整えることができます。

| タイプ | いいえ | 会社 | ベトナム入国年 | 店舗数 | 本店所在地 | Webサイト |

| ショッピングモール | 1 | イオンモールVN | 2014 | 11 | ハノイ、ホーチミン市 | https://aeonmall-vietnam.com |

| 2 | 高島屋VN | 2016 | 1 | ホーチミン市 | https://www.takashimaya-vn.com | |

| スーパーマーケット | 3 | イオンマックスバリュー | 2014 | 20 | ハノイ、ホーチミン市 | https://aeonmaxvalu.aeon.com.vn/ |

| 4 | フジマート | 2018 | 19 | ハノイ市 | https://fujimart.vn/ | |

| コンビニ | 5 | ミニストップ | 2015 | ~ 187 | ハノイ、ホーチミン市 | https://www.ministop.vn/vi |

| 6 | ファミリーマートVN | 2009 | ~ 160 | ホーチミン市 | https://www.familymart.com.vn | |

| 7 | セブンイレブン(ベトナム) | 2017 | ~130 | ホーチミン市 | https://www.7-eleven.vn | |

| ファッション/ライフスタイル | 8 | ユニクロ | 2019 | 30 | ハノイ、ホーチミン市 | https://www.uniqlo.com/vn |

| 9 | 無印良品 | 2020 | 17 | ハノイ、ホーチミン市 | https://www.muji.com/vn | |

| 家電製品 | 10 | コーナン | 2016 | 16 | ハノイ、ホーチミン市 | – |

| 11 | ダイソー | 2008 | 9 | ハノイ、ホーチミン市 | https://www.daisovietnam.com/ | |

| 12 | ニトリ | 2023 | 4 | ホーチミン市 | https://www.nitori.com.vn/vi | |

| ドラッグストア | 13 | マツモトキヨシ VN | 2020 | 17 | ハノイ、ホーチミン市 | https://matsumotokiyoshi.com.vn |

出典: B&Company 編集

日本の小売チェーンは、ベトナムでの事業拡大を2つの方向に加速させている。(1)主要都市での業態展開とネットワーク密度の向上、(2)現代の購買習慣に対応するため、ドラッグストア、家具・インテリア、ホームセンターなど、新たなニッチ分野の開拓である。ファッション・ライフスタイル分野では、ユニクロはハノイとホーチミン市での事業拡大後、2025年にフエに初出店し、中部地域に進出すると発表。これは、散在する単一拠点ではなく、地域ごとに拡大していく戦略を示している。ハイパーマーケット/モール分野では、イオンは2030年までにモール数を3倍に拡大(モールを8店舗から16店舗に拡大するとともに、スーパーマーケットと中小スーパーマーケットの業態を積極的に拡大)する計画で、日本製品や、住友のフジマート(2025年6月時点でハノイで19店舗)などの提携パートナーにとっての「小売インフラ」としての役割を強化していく。ホームファニシング分野では、ニトリが2023年12月にソラガーデンSC(ビンズオン省)に初出店し、さらに出店先を探している。これは、2016年のコーナンのホームセンター市場参入を受けて、「日本のインテリア・家庭用品」の波が新たなサイクルに入っている証拠である。ヘルス&ビューティー分野では、マツモトキヨシ(2020年)に続き、ツルハが2025年8月にホーチミン市に初出店しており、サービス水準とプライベートブランドの品揃えで急速に規模を拡大できる日本のドラッグストアの2強の競争を示唆している。

日本の小売業者の市場参入への影響

市場参入の観点から見ると、ベトナムは堅調な国内需要を維持しており、チェーン展開やネットワーク拡大のための安定した基盤を提供しています。急速に都市化が進む若い消費者層は「品質・安全性・信頼性」を重視する傾向があり、「Made in Japan」のイメージは高品質で価格以上の価値があると広く認識されています。Q&Meなどの消費者調査では、日本は「高品質・信頼性・価格以上の価値がある」というイメージで高い評価を得ていることが繰り返し示されています。また、デジタル化の加速はO2Oモデルの余地を広げ、日本ブランドがオンラインとオフラインをシームレスに繋げることを可能にしています。

しかし、機会には課題も伴います。外資系企業と国内企業間の競争は激化し、より明確なカテゴリー差別化と事業運営の規律が求められています。美容分野では、韓国や現地の競合企業からの圧力が特にEコマースプラットフォーム上で顕著です。Kビューティーは急速に成長しており(Shopee Koreaの報告によると、ベトナムへの出荷量は2021年から2023年にかけて5倍以上に増加しました)、輸入市場で大きなシェアを占めています。日本の製品ラインナップの刷新が遅れたり、「エントリー価格」の層がなかったりすると、トレンドの変化に取り残されてしまう可能性があります。

戦略的に、日本の小売業者は以下の点を優先できます。

- のために 製品とブランド日本の高品質を核に、味、サイズ、パッケージをローカライズし、オープニング価格や限定版を追加することで、市場の成長を加速させます。イノベーションの頻度(四半期ごと/月ごと)を高め、オンラインでの迅速なテストと学習を積み重ねた上で、オフライン展開に展開することで、在庫リスクを抑制し、製品ライフサイクルを最適化します。

- の上 チャンネルショッピングモールと小型店舗を組み合わせてカバレッジとコスト効率を向上させ、クリック&コレクト、店舗からの発送、マーケットプレイスを展開してデジタルタッチポイントを拡大します。

- のために 立地戦略ハノイとホーチミン市以外では、中部地域(フエ/ダナン)、南部工業地帯(ビンズオン/ドンナイ)、港湾/工業団地に近い北部諸省(ハイフォン/バクニン/タイグエン)が合理的な軌道となる。

*ご注意: 本記事の情報を引用される場合は、著作権の尊重のために、出典と記事のリンクを明記していただきますようお願いいたします。

| B&Company株式会社

2008年に設立され、ベトナムにおける日系初の本格的な市場調査サービス企業として、業界レポート、業界インタビュー、消費者調査、ビジネスマッチングなど幅広いサービスを提供してきました。また最近では90万社を超える在ベトナム企業のデータベースを整備し、企業のパートナー探索や市場分析に活用しています。 お気軽にお問い合わせください info@b-company.jp + (84) 28 3910 3913 |