03/12/2024

Đánh giá ngành / Tin tức & Báo cáo mới nhất

Bình luận: Không có bình luận.

Tình hình hiện tại của thị trường làm đẹp và chăm sóc cá nhân tại Việt Nam

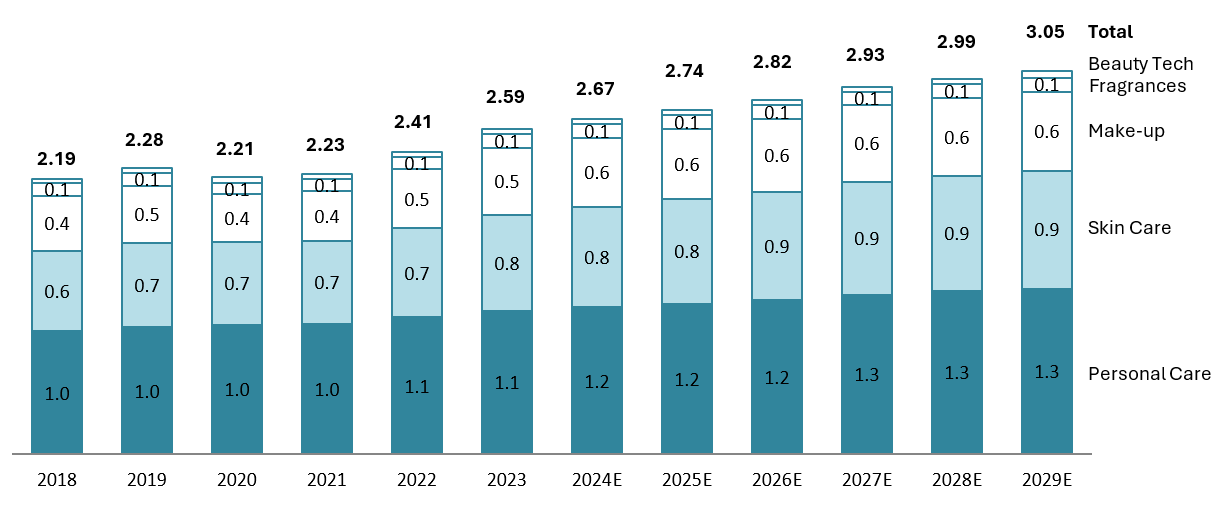

Thị trường làm đẹp và chăm sóc cá nhân của Việt Nam [1] đã chứng kiến sự tăng trưởng đáng kể trong những năm gần đây. Tính đến năm 2024, thị trường này dự kiến sẽ đạt giá trị khoảng 2,67 tỷ đô la Mỹ, với tốc độ tăng trưởng kép hàng năm (CAGR) dự kiến là khoảng 2,7% từ năm 2024 đến năm 2029. Thị trường bao gồm nhiều loại sản phẩm đa dạng, bao gồm chăm sóc da, trang điểm, nước hoa, chăm sóc cá nhân và công nghệ làm đẹp. Phân khúc lớn nhất trong thị trường là chăm sóc cá nhân, dự kiến sẽ đạt khối lượng thị trường là 1,17 tỷ đô la Mỹ vào năm 2024. Các sản phẩm chăm sóc da đứng thứ hai, có thể phần lớn là do nhận thức ngày càng tăng về chăm sóc da của người tiêu dùng Việt Nam, đặc biệt là trong nhóm nhân khẩu học trẻ tuổi.

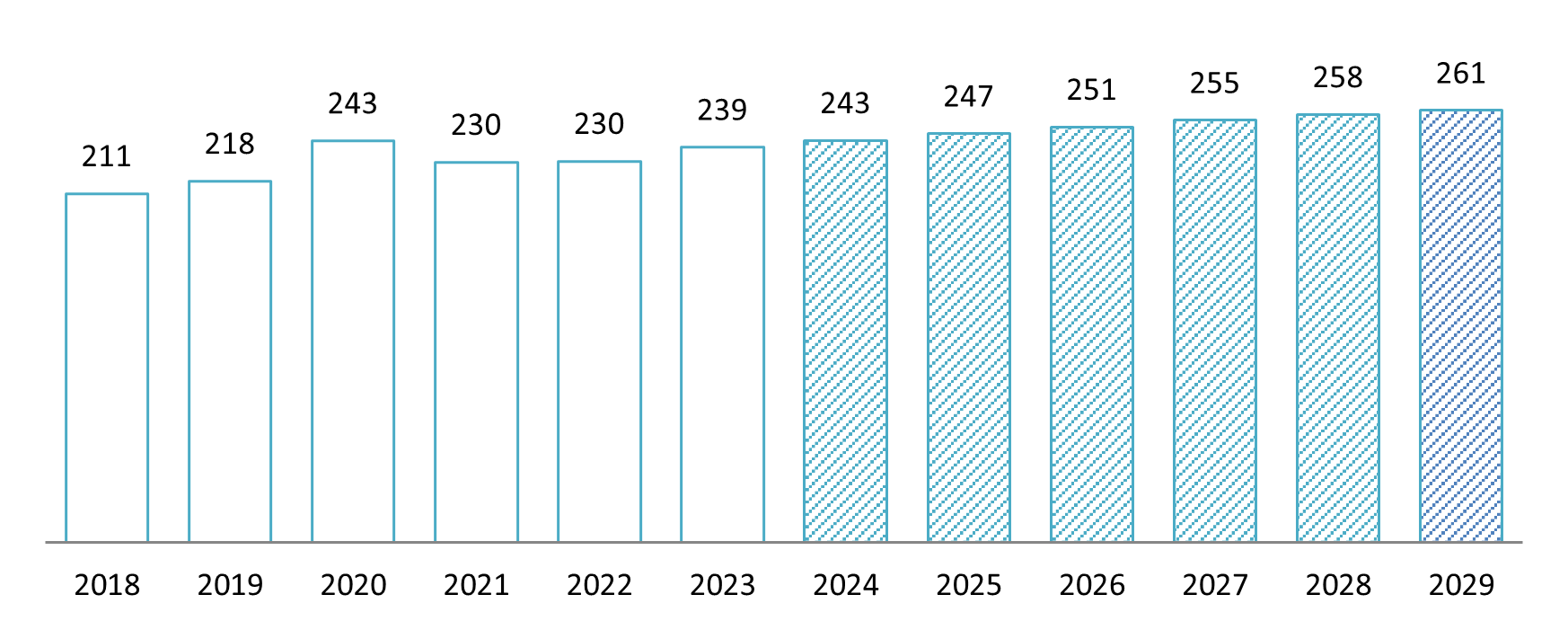

Doanh thu thị trường làm đẹp và chăm sóc cá nhân tại Việt Nam từ năm 2018 đến năm 2029

Đơn vị: tỷ USD

Nguồn: Thông tin thị trường Statista

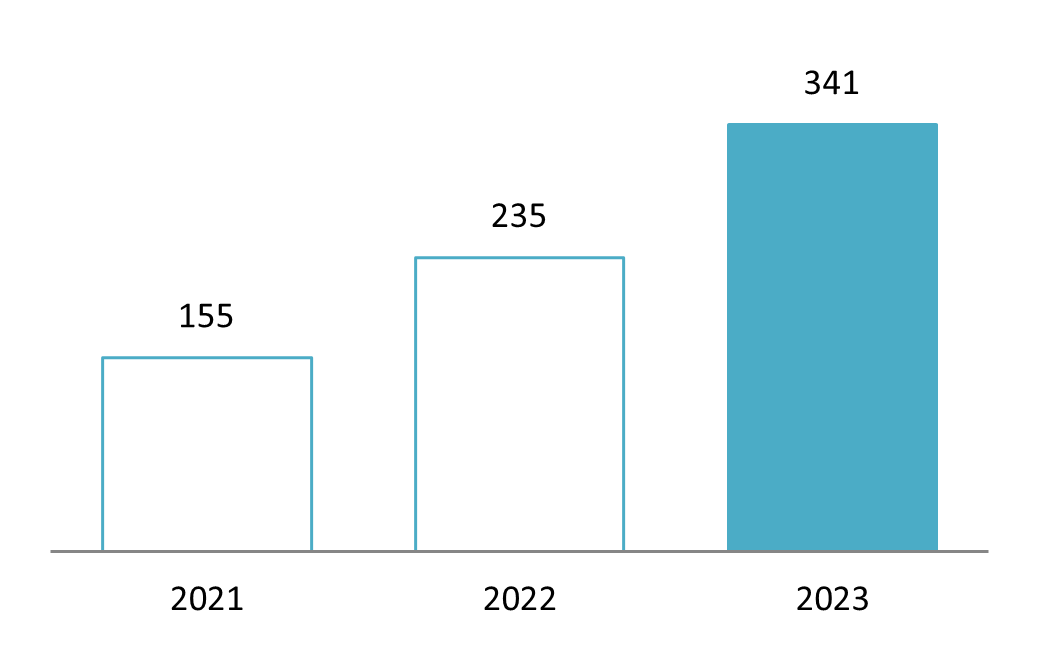

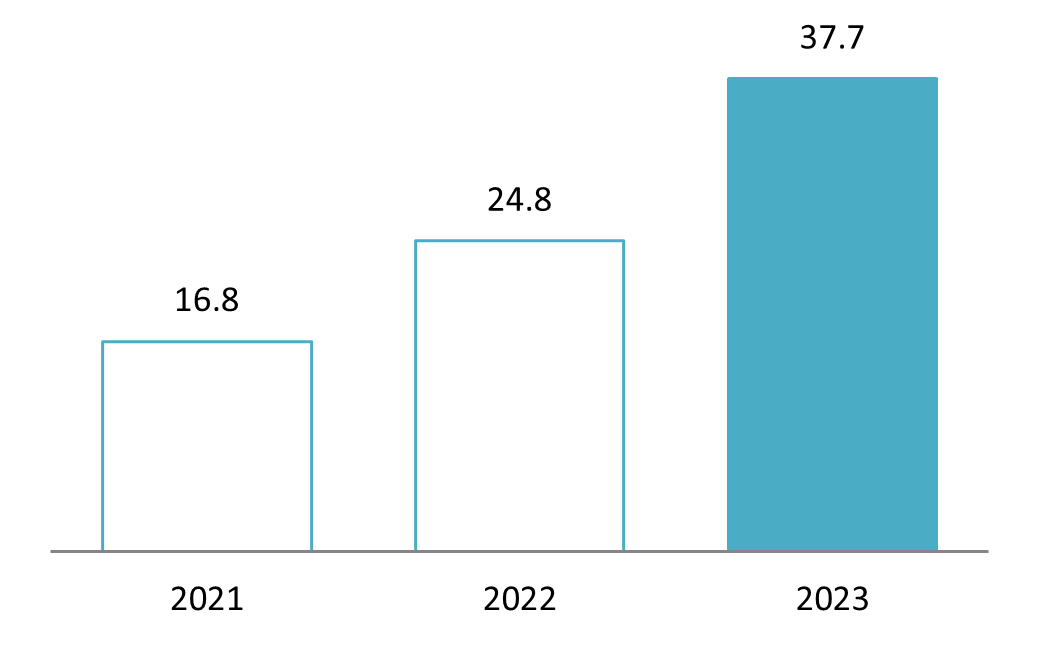

Sự tăng trưởng đáng kể của ngành làm đẹp và chăm sóc cá nhân cũng thể hiện rõ khi xem xét các kênh trực tuyến. Theo số liệu thống kê thu thập được từ năm nền tảng thương mại điện tử (EC) lớn tại Việt Nam – Shopee, Lazada, Tiki, TikTok Shop và Sendo – doanh thu của ngành đã tăng vọt 47,6% vào năm 2022 so với năm 2021. Vào năm 2023, mức tăng trưởng này tăng tốc, đạt mức ấn tượng 52,2% và tổng cộng là 37,7 nghìn tỷ đồng (~ 1,5 tỷ đô la Mỹ). Ngoài ra, khối lượng sản phẩm được bán trong danh mục này cũng đã tăng đáng kể trong những năm qua, đạt 341 triệu sản phẩm vào năm 2023. Theo ghi nhận, hiện có khoảng 137.000 cửa hàng bán sản phẩm làm đẹp và chăm sóc cá nhân trên 5 nền tảng EC.

5 nền tảng EC hàng đầu

| Số lượng sản phẩm được bán trên 5 nền tảng EC 2021-2023

(đơn vị: triệu đồng) |

Doanh thu trên 5 nền tảng EC 2021 – 2023 đơn vị: nghìn tỷ đồng |

Nguồn: Metric.vn

Những người chơi chính và sự tham gia của các thương hiệu Nhật Bản

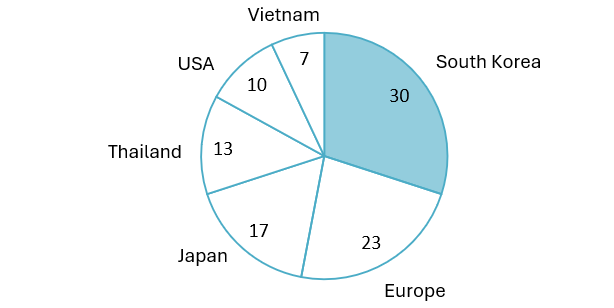

Trong khi các nhà sản xuất trong nước vẫn chiếm thị phần khiêm tốn, các thương hiệu nước ngoài chiếm khoảng 90% thị trường làm đẹp và chăm sóc cá nhân tại Việt Nam. Cụ thể, các thương hiệu Hàn Quốc chiếm thị phần cao nhất ở mức 30%, tiếp theo là các thương hiệu từ Châu Âu (23%), Nhật Bản (17%), Thái Lan (13%) và Hoa Kỳ (10%).

Beauty and Personal Care Brands Market Share in Vietnam 2019

Nguồn: Quản lý thương mại quốc tế

Sự thống trị của các công ty nước ngoài trên thị trường chủ yếu là do người Việt Nam ưa chuộng mỹ phẩm/sản phẩm làm đẹp nhập khẩu. Năm 2022, Việt Nam nhập khẩu 600 triệu đô la Mỹ sản phẩm làm đẹp, trở thành nước nhập khẩu sản phẩm làm đẹp lớn thứ 24 trên toàn thế giới [2] . Người tiêu dùng Việt Nam coi các thương hiệu nước ngoài có uy tín, chất lượng cao hơn và nhiều loại sản phẩm hơn có thể đáp ứng nhu cầu cá nhân. Đặc biệt, Hàn Quốc nổi tiếng với chế độ chăm sóc da và trang điểm. Các thần tượng và người có sức ảnh hưởng của Hàn Quốc tiếp thêm nhiên liệu cho xu hướng tự chăm sóc bản thân tại Việt Nam thông qua phương tiện truyền thông xã hội, chiến dịch, quảng cáo và blog làm đẹp [3] .

Về các thương hiệu Nhật Bản, họ đã thiết lập sự hiện diện mạnh mẽ tại Việt Nam, cung cấp nhiều loại sản phẩm đa dạng bao gồm chăm sóc da, trang điểm, chăm sóc tóc và chăm sóc cơ thể. Các thương hiệu này trải dài trên nhiều phân khúc giá, từ các nhãn hiệu cao cấp như SK-II đến các lựa chọn phải chăng hơn như Senka, đáp ứng hiệu quả nhu cầu của nhiều nhóm nhân khẩu học khách hàng khác nhau. Ngoài việc xuất khẩu sản phẩm từ Nhật Bản, một số tập đoàn mỹ phẩm Nhật Bản như Kao, Rohto và Shiseido đã thiết lập hoạt động sản xuất tại Việt Nam. Hoạt động sản xuất tại địa phương này giúp họ phục vụ thị trường tốt hơn và nâng cao khả năng phân phối, củng cố thêm vị thế của họ trong bối cảnh cạnh tranh. Các chuỗi bán lẻ Nhật Bản đã tích cực thâm nhập thị trường Việt Nam, với việc Matsumoto Kiyoshi mở cửa hàng đầu tiên vào năm 2020. Sự kiện này đánh dấu sự gia nhập của thương hiệu vào lĩnh vực làm đẹp và chăm sóc cá nhân, nơi hiện đang cạnh tranh với các nhà bán lẻ khác như Guardian, Watsons và Hasaki. Kể từ đó, thương hiệu đã mở rộng lên tổng cộng 10 cửa hàng tại các trung tâm mua sắm lớn trên khắp Thành phố Hồ Chí Minh và Hà Nội.

Xu hướng thị trường đáng chú ý

Sự gia tăng phổ biến của các sản phẩm thiên nhiên và hữu cơ cùng sự tham gia của các thương hiệu địa phương Việt Nam

Thị trường làm đẹp và chăm sóc cá nhân của Việt Nam đang chứng kiến nhu cầu về các sản phẩm tự nhiên tăng đáng kể khi người tiêu dùng ngày càng ưa chuộng các lựa chọn hữu cơ và thân thiện với môi trường, vừa an toàn cho làn da vừa bền vững. Xu hướng này có thể bị ảnh hưởng bởi các vấn đề về da ngày càng gia tăng như dị ứng, nhạy cảm và lão hóa sớm, khiến nhiều người tin rằng các sản phẩm tự nhiên là giải pháp thay thế vượt trội hơn so với các sản phẩm truyền thống. Hơn nữa, người tiêu dùng, đặc biệt là thế hệ Millennials và thế hệ Z, hiện đang chú trọng đáng kể đến môi trường; họ không còn ưu tiên các sản phẩm làm đẹp có tuyên bố 'thần kỳ' nữa mà thay vào đó đặt ra các tiêu chuẩn mới về tính minh bạch, tính xác thực, trách nhiệm với môi trường và các giá trị đạo đức của các thương hiệu. Sự phát triển của tầng lớp trung lưu ở Việt Nam cũng đang góp phần làm tăng nhu cầu về các giải pháp chăm sóc sắc đẹp tự nhiên và hữu cơ [4] . Theo dữ liệu từ Statista, phân khúc tự nhiên chiếm khoảng 9 - 10% trên toàn bộ thị trường làm đẹp và chăm sóc cá nhân và đã trải qua tốc độ tăng trưởng kép hàng năm (CAGR) khoảng 2,5% từ năm 2018 đến năm 2023, với doanh thu đạt khoảng 239 triệu đô la Mỹ vào năm 2023.

Doanh thu thị trường mỹ phẩm thiên nhiên và chăm sóc cá nhân tại Việt Nam từ năm 2018 – 2029

(Đơn vị: triệu USD)

Nguồn: Statista Market Insights[5]

Trong khi các thương hiệu nước ngoài mang đến danh tiếng đã được khẳng định và các cách tiếp cận sáng tạo để nắm bắt xu hướng này, các thương hiệu địa phương cũng đang phát triển mạnh mẽ vì hiểu biết sâu sắc về thị trường và nhu cầu của người tiêu dùng, cùng với lợi thế về tài nguyên thiên nhiên của Việt Nam. Các công ty mỹ phẩm Việt Nam được báo cáo là ngày càng đầu tư vào các dây chuyền sản xuất hiện đại và tìm nguồn nguyên liệu thô chất lượng cao [6] . Những hiểu biết sâu sắc của họ về nhu cầu của người tiêu dùng Việt Nam cho phép họ tạo ra các sản phẩm phù hợp với sở thích của người dân địa phương, cung cấp các giải pháp an toàn, tự nhiên và hiệu quả. Nhiều thương hiệu địa phương chuyên cung cấp các sản phẩm được bào chế từ các thành phần có nguồn gốc thực vật có nguồn gốc tại địa phương, ví dụ:

- – Cocoon sử dụng các nguyên liệu như cà phê Đắk Lắk và nghệ Hưng Yên trong các dòng sản phẩm của mình

- – Co Mem Homelab có các thành phần chính như tằm, rau má và nhân sâm Lai Châu trong các sản phẩm chăm sóc da của mình

- – Thorakao (thành lập năm 1957) cung cấp gần 100 sản phẩm chăm sóc da, chăm sóc tóc và chăm sóc cơ thể, sử dụng nhiều loại thực vật như lá trầu không, hẹ, gừng và sả

Ảnh hưởng của KOL và mạng xã hội

Tác động của những người có tầm ảnh hưởng lớn (KOL) và phương tiện truyền thông xã hội đối với ngành làm đẹp và chăm sóc cá nhân của Việt Nam đang tăng lên đáng kể. Các nền tảng truyền thông xã hội như Facebook, Instagram và TikTok cung cấp cho KOL khả năng tương tác với hàng triệu người tiêu dùng, mang đến cơ hội giá trị cho các thương hiệu để tăng cường khả năng hiển thị của họ. Người tiêu dùng ngày càng tin tưởng vào ý kiến và đánh giá của KOL khi mua hàng, vì những tương tác chân thực này giúp họ tin tưởng hơn vào các sản phẩm được giới thiệu.

Gần đây, nhiều thương hiệu đã hợp tác với các nền tảng TMĐT và người nổi tiếng, KOL và KOC để tổ chức các sự kiện bán hàng trực tiếp kéo dài nhiều giờ, thu hút hàng triệu lượt xem, trong đó mỹ phẩm là một trong những danh mục nổi bật. Các buổi phát trực tiếp này không chỉ thường xuyên được giới thiệu và ưu tiên về khả năng hiển thị mà còn được các nền tảng hỗ trợ trực tiếp bằng các mã giảm giá trị giá hàng tỷ đồng. Đầu tư vào các sự kiện trực tiếp đã trở thành chiến lược phổ biến của các nền tảng TMĐT trong năm qua để thu hút người dùng đến trang web của họ và tạo ra các ưu đãi mua hàng mới, tận dụng sự nhạy cảm về giá của khách hàng Việt Nam, những người có xu hướng cân nhắc kênh bán hàng có giá trị tốt nhất, cũng như sự phổ biến và uy tín của người nổi tiếng, KOL và KOC[7].

Hình ảnh từ sự kiện bán hàng trực tiếp của Diệp Lê – một KOL làm đẹp

Nguồn: Fanpage của Diệp Lê

Những cân nhắc chính cho các thương hiệu nước ngoài muốn thâm nhập thị trường làm đẹp và chăm sóc cá nhân Việt Nam

Trong khi thị trường làm đẹp và chăm sóc cá nhân của Việt Nam có tiềm năng nhu cầu đáng kể, các thương hiệu nước ngoài – đặc biệt là các thương hiệu Nhật Bản – cần lưu ý một số cân nhắc quan trọng khi thâm nhập thị trường này.

Trước hết, nghiên cứu thị trường toàn diện là điều cần thiết để hiểu được các tiêu chuẩn làm đẹp tại địa phương, sở thích của người tiêu dùng và hành vi mua sắm. Người tiêu dùng Việt Nam ưu tiên các thành phần tự nhiên, hiệu quả chăm sóc da và tính an toàn của sản phẩm, nhưng họ cũng chịu ảnh hưởng của các xu hướng toàn cầu. Việc luôn cập nhật thông tin về nhu cầu mới nổi đối với các sản phẩm hữu cơ và thân thiện với môi trường, cũng như các triết lý làm đẹp phổ biến như K-beauty và J-beauty, là rất quan trọng để thành công lâu dài.

Thứ hai , các thương hiệu nên tận dụng sự phổ biến ngày càng tăng của thương mại điện tử bằng cách hợp tác với các nền tảng trực tuyến địa phương để mở rộng phạm vi tiếp cận của họ. Ngoài ra, việc thiết lập mối quan hệ với các nhà bán lẻ và chuỗi cửa hàng làm đẹp địa phương, vốn là một số kênh bán hàng phổ biến, có thể tăng cường khả năng hiển thị và khả năng tiếp cận sản phẩm tại các cửa hàng thực tế.

Thứ ba , việc phân tích các chiến lược định giá của cả đối thủ cạnh tranh trong nước và quốc tế là rất quan trọng để định vị hiệu quả các sản phẩm mới. Trong khi một số người tiêu dùng ưu tiên tính xác thực của thương hiệu và liên kết nó với chất lượng, thì một phân khúc người mua trẻ tuổi, có ý thức về ngân sách đang gia tăng tìm kiếm các lựa chọn giá cả phải chăng [8] . Do đó, việc cung cấp nhiều mức giá khác nhau—từ cao cấp đến thân thiện với ngân sách—là điều cần thiết để đáp ứng các phân khúc người tiêu dùng đa dạng.

Cuối cùng , việc hợp tác với các KOL và người có sức ảnh hưởng trong lĩnh vực làm đẹp tại địa phương có thể giúp xây dựng nhận thức và uy tín về thương hiệu. Việc sử dụng các nền tảng truyền thông xã hội phổ biến như Facebook, Instagram và TikTok cho các chiến dịch tiếp thị có mục tiêu là điều cần thiết để thu hút hiệu quả người tiêu dùng. Tuy nhiên, các thương hiệu nên lựa chọn cẩn thận các KOL có giá trị, đối tượng và danh tiếng phù hợp với mình để tránh các rủi ro tiềm ẩn đồng thời đảm bảo tuân thủ các quy định quảng cáo tại địa phương để duy trì tính xác thực và sự tin cậy.

[1] Bài viết này tập trung vào hàng tiêu dùng cho làm đẹp và chăm sóc cá nhân. Bài viết bao gồm nhiều danh mục khác nhau, chẳng hạn như trang điểm, chăm sóc da, chăm sóc cá nhân, nước hoa và công nghệ làm đẹp, với các định nghĩa sau:

- – Trang điểm: sản phẩm trang điểm mặt, môi, mắt và móng tay

- – Chăm sóc da: sản phẩm chăm sóc da mặt và cơ thể

- – Chăm sóc cá nhân: tắm & gội, chăm sóc tóc, chăm sóc răng miệng, khử mùi, cạo râu và các sản phẩm chăm sóc cá nhân khác

- – Hương thơm: nước hoa và Eau de Toilette và bất kỳ loại hương thơm nào che đi mùi cơ thể bình thường

- – Công nghệ làm đẹp: các công cụ và thiết bị kỹ thuật số nhằm mục đích nâng cao trải nghiệm liên quan đến làm đẹp, cải thiện thói quen chăm sóc da và cung cấp các giải pháp làm đẹp được cá nhân hóa (ví dụ: thiết bị làm sạch da mặt)

- – Loại trừ: Các dịch vụ làm đẹp, chẳng hạn như thợ làm tóc, sản phẩm chuyên nghiệp; và các sản phẩm chủ yếu phục vụ mục đích y tế bị loại trừ khỏi bài viết này

[2] OEC (2022). Sản phẩm làm đẹp tại Việt Nam.Truy cập>

[3] Vietnam Briefing (2022). Ngành công nghiệp mỹ phẩm mới nổi của Việt Nam: Tiềm năng lớn cho thị trường phát triển.Truy cập>

[4] VnEconomy (2024). Mỹ phẩm Việt Nam dẫn đầu về cơ hội xanh.Truy cập>

[5] Tổng số từ doanh thu của các sản phẩm tự nhiên của trang điểm, chăm sóc da Và chăm sóc cá nhân phân đoạn

[6] VnEconomy (2024). Mỹ phẩm Việt Nam – Mỹ phẩm Trung Quốc: Cuộc chiến giành thị phần.Truy cập>

[7] Znews (2024). Livestreams “chiến binh” chốt hàng triệu đơn hàng trong đợt sale 11/11.Truy cập>

[8] Vietnam Briefing (2022). Ngành công nghiệp mỹ phẩm mới nổi của Việt Nam: Tiềm năng lớn cho thị trường phát triển.Truy cập>

| Công ty TNHH B&Company

Công ty nghiên cứu thị trường của Nhật Bản đầu tiên tại Việt Nam từ năm 2008. Chúng tôi cung cấp đa dạng những dịch vụ bao gồm báo cáo ngành, phỏng vấn ngành, khảo sát người tiêu dùng, kết nối kinh doanh. Ngoài ra, chúng tôi đã phát triển cơ sở dữ liệu của hơn 900,000 công ty tại Việt Nam, có thể được sử dụng để tìm kiếm đối tác kinh doanh và phân tích thị trường. Xin vui lòng liên hệ với chúng tôi nếu bạn có bất kỳ thắc mắc hay nhu cầu nào. info@b-company.jp + (84) 28 3910 3913 |

Đọc các bài viết khác

- Tất cả

- Thương mại điện tử

- Kinh tế

- Môi trường

- Triển lãm

- Thực phẩm & Đồ uống

- Chăm sóc sức khỏe

- Đầu tư

- Hậu cần & Vận tải

- Chế tạo

- Quy định

- Bán lẻ & Phân phối

- Hội thảo

- Du lịch & Khách sạn

- Sách trắng